在华盛顿宪法大道和20街的交汇处,坐落着美国联邦储备委员会的总部——埃克尔斯大楼。据说,在这座白色大理石建筑的走廊深处,至今仍游荡着一个不安的幽灵。他不是别人,正是阿瑟·伯恩斯(Arthur F. Burns),那位在理查德·尼克松总统巨大压力下,最终屈服并开启了1970年代“大通胀”闸门的美联储前主席。

半个世纪后的今天,相似的剧本似乎正以一种更加激进和公开的方式酝酿上演。这不再是发生在椭圆形办公室里的秘密谈话,而是一场精心策划、意图在舆论场和金融市场同时引爆的“影子战役”。当唐纳德·特朗普考虑在现任主席杰罗姆·鲍威尔任期结束前近一年就宣布其继任者时,他召唤的不仅仅是一位未来的央行行长,更是伯恩斯的那个幽灵。这预示着一场对美联储独立性——这一战后全球金融秩序基石——的终极压力测试,其玩法和赌注,都已远超当年。

录音带里的魔鬼交易要理解今天的这场博弈,我们必须回到历史的源头。1971年,尼克松总统的秘密录音系统记录下了他与时任美联储主席伯恩斯之间一段令人不寒而栗的对话。面对即将到来的1972年大选,尼克松毫不掩饰他的意图:“我希望……在选举前,利率能降下来。我们可以在选后再来担心通货膨胀。”

伯恩斯,这位最初以其标志性的烟斗和坚毅形象示人的经济学家,最终没能抵挡住来自白宫的持续压力。他屈服了。美联储的印钞机开始加速,为尼克松的连任竞选铺上了一条由廉价信贷构成的红地毯。其后果是灾难性的。这次“魔鬼交易”被广泛认为是引爆美国长达十年之久的“大通胀”的导火索之一,这个梦魇直到1980年代初,由另一位传奇主席保罗·沃尔克(Paul Volcker)以一场痛苦的经济衰退为代价才得以终结。

尼克松与伯恩斯的故事,成为了央行独立性教科书中最经典的负面案例。它揭示了一个朴素而深刻的真理:当货币政策的缰绳被短期的政治需求所攫取,其长期代价将由整个国家乃至全球经济来承担。沃尔克之后的四十年,美联储的独立性被视为一种神圣不可侵犯的共识,是确保美元信誉和全球金融稳定的“定海神针”。

然而,历史的教训似乎正在被遗忘。特朗普正在做的,是把尼克松在密室中的悄声耳语,变成一场用扩音器向全世界宣告的阳谋。

从“后院施压”到“前台颠覆”特朗普的“影子主席”策略,与尼克松的手段相比,其核心区别在于“公开性”和“制度性”。尼克松的施压是幕后的、个人化的;而特朗普的策略,则是公开的、系统性的,它试图从根本上改变游戏规则。

这一策略的真正威力,在于它将美联储最核心的武器——“前瞻性指引”——进行了“武器化改造”,并调转枪口对准了美联储自身。在正常情况下,美联储通过清晰地沟通未来政策路径来引导市场预期,降低不确定性。而“影子主席”的存在,将在官方之外创造出另一个信息源,一个来自未来的、充满政治色彩的“另类前-瞻性指引”。

然而,这把双刃剑也悬在了被提名人自己的头顶上。正如《华尔街日报》的资深记者、有“美联储传声筒”之称的尼克·蒂米罗斯(Nick Timiraos)所指出的,被提前选定的“影子主席”将立刻陷入一个几乎无解的政治困境。如果他选择公开批评现行美联储的政策,迎合特朗普对降息的呼吁,他就有可能被市场和参议院视为一个没有独立风骨的“政治谄媚者”,从而危及自己最终的任命确认。毕竟,其任命需要得到他未来同事们的支持。但反过来,如果他选择为美联储的谨慎立场辩护,强调数据依赖和抗通胀的重要性,他又可能瞬间激怒特朗普,在还未正式上任前就丢掉这份工作。

这正是这场“影子战役”最微妙也最凶险的一环:它不仅考验现任主席鲍威尔的定力,更考验着每一位潜在继任者在忠诚与信誉的钢丝上行走的技巧。特朗普的选角,也因此变得更像一场高风险的赌博。

目前浮出水面的热门人选,恰好代表了这种困境的两极。

第一类是“信誉赌注”——凯文·沃什(Kevin Warsh)。作为前美联储理事和2008年金融危机期间主席伯南克的得力干将,沃什在华尔街和学术界都拥有巨大的信誉资本。他被视为一个深刻理解金融体系运作的“圈内人”。传统上,他是一名“鹰派”,对通胀和美联储的“使命偏离”持批评态度。然而,吊诡的是,他近期的言论似乎出现了“鸽派转向”,为特朗普所期望的低利率路径提供了理论支撑。选择沃什,特朗普意在利用其市场信誉来安抚投资者,让降息的意图显得不那么突兀。但沃什面临的困境也尤为突出:他越是高调地批评鲍威尔,就越是背离自己一贯的制度主义者形象,其信誉折损就越严重。如果他试图保持中立,又无法满足特朗普对其“火力输出”的期待。他就像一把镶着宝石的匕首,华丽而致命,但也可能因为太过珍贵而不愿被轻易弄脏。

第二类是“忠诚之选”——凯文·哈塞特(Kevin Hassett)。作为特朗普第一任期的白宫经济顾问委员会主席和2017年减税政策的主要设计者,哈塞特的忠诚度毋庸置疑。他是一位坚定的供给侧经济学派支持者,与特朗普的经济哲学高度一致。他甚至公开承认会与鲍威尔定期“午餐”以传递白宫的观点,扮演着直接施压渠道的角色。选择哈塞特,意味着选择了政策的可预测性和执行的可靠性。对他而言,前述的“两难困境”似乎不那么尖锐,因为市场对他独立性的期望值本就不高。他很可能会毫不犹豫地选择批评现行政策。但风险在于,一个缺乏市场信誉、被广泛视为纯粹政治任命的主席,其言论对市场的正面引导作用微乎其微,反而可能因过度暴露政治干预的意图,引发更剧烈的负面反应。他就像一把没有多余装饰的“忠诚之刃”,确保锋利和听话,但可能会因为太过粗暴而吓跑市场。

无论最终选择谁,其战略意图都已昭然若揭:将美联储主席从一个独立的经济技术官僚,转变为一个需要对总统的政治议程负责的“内阁成员”。这从根本上颠覆了沃尔克时代以来建立的央行运作范式。

共识的黄昏:当基石开始动摇“影子战役”远非孤立事件,它是对整个“后沃尔克时代”央行独立性共识的一场全面挑战。这场共识的核心是,为了经济的长期稳定,必须将货币政策决策权交给一个不受日常政治纷扰的独立机构。这一理念的成功,是过去三十年全球经济得以在相对稳定的“大缓和”(The Great Moderation)时期中运行的重要前提。

而如今,这一共识正从多方面受到侵蚀。一方面,是来自法律和理论层面的攻击。例如,“单一行政官理论”(Unitary Executive Theory)的支持者认为,总统作为行政部门的唯一首长,应有权罢免包括美联-储主席在内的所有官员,而不受“因特定原因”才能免职的法律限制。另一方面,更广泛的“2025计划”(Project 2025)则提出了更为激进的改革,包括限制美联储的职责范围,甚至探讨回归金本位的可能性。

在这样的背景下,“影子主席”策略更像是一块探路石,一次对拆解美联储独立性这堵“高墙”的压力测试。一旦成功,其连锁反应将是深远的。最直接的危险,就是在当前美国政府债务已高达GDP 123%的脆弱时刻,重燃通胀之火。任何过早或出于政治动机的降息,都可能让过去数年遏制通胀的巨大努力付之一炬。

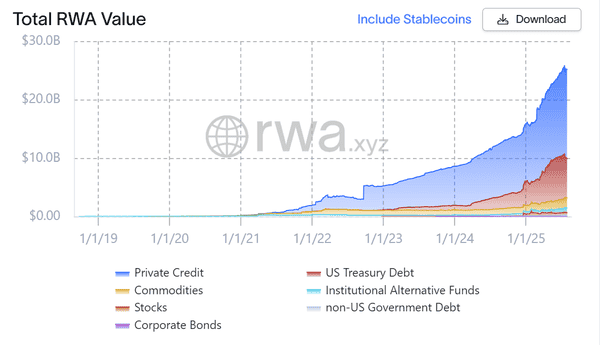

更深远的危机,则在于对美元信誉的侵蚀。美元作为全球首要储备货币的地位,并非基于黄金或任何实物,而是建立在全球投资者对美国制度稳定性和美国国债“无风险”特性的绝对信任之上。而这种信任的核心,恰恰在于一个独立、可预测、以维护价格稳定为首要目标的美联储。

正如前财政部长劳伦斯·萨默斯(Lawrence Summers)反复警告的那样,对央行独立性的任何削弱,最终都将以更高的长期利率作为代价,因为全球投资者会要求更高的“风险溢价”来补偿美国日益增加的政治不确定性。这会形成一个可怕的恶性循环:巨额债务要求低利率 -> 政治压力侵蚀央行独立性 -> 独立性受损导致信誉下降 -> 信誉下降推高长期利率 -> 更高的利率使债务问题雪上加霜。

终局的凝视历史从不简单重复,但总是惊人地押韵。今天,当我们凝视这场围绕美联储的“影子战役”时,我们听到的正是半个世纪前回荡在埃克尔斯大楼走廊里的历史回响。

只是这一次,舞台更大,赌注更高,武器也更先进。它不再是一场局限于华盛顿的权力游戏,而是一场通过现代媒体和金融工具,向全球直播的制度性颠覆。最终,市场需要定价的,将不再仅仅是通胀和就业数据,而是一个国家对其最核心经济制度的承诺还剩下几分。

阿瑟·伯恩斯的幽灵或许从未离去。他是一个永恒的警示,提醒着人们在权力的巨大诱惑面前,那些看似坚不可摧的制度基石,是何其脆弱。当那座守护全球金融秩序的灯塔开始在政治的风暴中摇曳,每一个航行在这片海洋上的人,都应该感到不寒而栗。

全网新项目分享交流群

扫码进群,获取最新项目资讯